2016年9月20・21日の金融政策決定会合において、日本銀行は、「目で見る金融緩和の『総括的な検証』と長短金利操作付き量的・質的金融緩和」というレポートを発表した。いわゆる”金融政策の総括的検証”である。今回は、多くの日本国民にとって何が何やら分からない日銀の”総括”について解説する。

イールドカーブから見る金利マイナスの動き

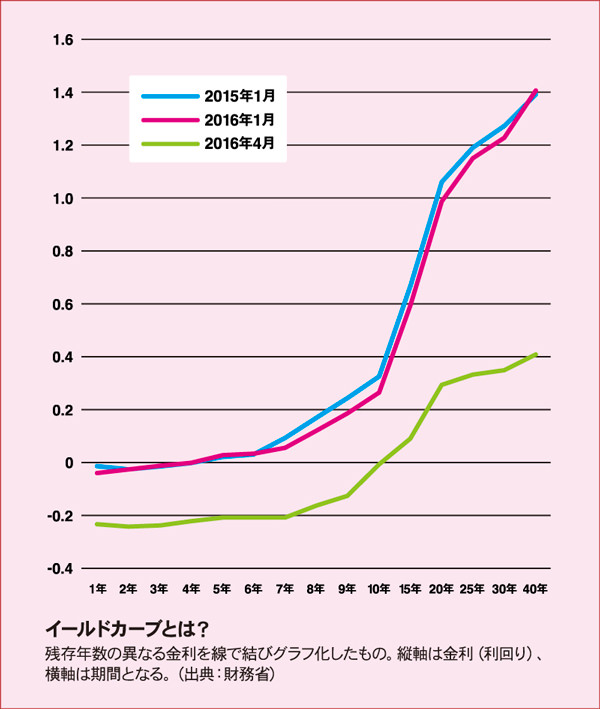

日本銀行は9月の金融政策決定会合において、『長短金利操作付き量的・質的金融緩和』の導入を決定した。この時点で、一般の日本国民にとっては意味不明であろう。超短期金利操作とは、イールドカーブのコントロールのことだ。そして、イールドカーブとは残存期間が異なる複数の債券における利回りの変化をグラフ化したものだ。通常、長期債券の金利は短期債券よりも高くなる。すなわち、債券金利は返済までの期間が長ければ長いほど、高くなるのが普通なのだ。

グラフの通り、債券の金利は残存期間が長ければ長いほど高くなり、全体的な印象としては右肩上がりの曲線を描くことになる。これが、イールドカーブだ。15年1月、16年1月のイールドカーブは、残存期間5年程度の債権まで、金利がプラス化していた。それが、16年4月には残存期間10年の債権までもがマイナスの海に沈んだ。もちろん、2016年2月16日に導入された、日本銀行のマイナス金利政策(日銀当座預金の一部にマイナス金利をかける)の影響だ。

長短金利操作のための新型オペレーション

2013年3月に元・財務官の黒田東彦氏が日本銀行の総裁に就任し、いわゆるリフレ派の岩田規久男教授らが提唱する「期待インフレ率理論」が採用された。日本銀行がインフレ目標を設定し、目標を達成するまで量的緩和を継続することで、期待インフレ率を高め、実質金利を引き下げ、消費・投資という需要を拡大するというのが、リフレ派理論の根幹である。

現実の日本では、日本銀行が量的緩和を継続し、13年3月と比較すると、何と250兆円もの日本円(日銀当座預金)が発行されたにも関わらず、インフレ率は▲0.5%。リフレ派の経済政策という社会実験が失敗したことは、誰の目にも明らかである。

というわけで、日本銀行はインフレ目標を維持しつつ、短期金利を▲0.1%、長期金利(十年物国債金利)を0%程度で推移するように操作することを決定した。これが、日本銀行の新たな目標イールドカーブ・コントロールだ。

ここで、矛盾が出てくる。日本銀行はイールドカーブをコントロールするという目標を掲げつつ、毎年純増で80兆円の国債を買い取り、日銀当座預金残高を増やす”量的緩和”は継続するという。これは、明らかに不整合だ。

長期金利を0%で推移させるために、日本銀行が国債をいくら買い取ればいいのかは、事前には誰も確証を持てない。例えば、日本銀行が年純増で50兆円を買い取った時点で、長期金利が0%で維持された場合、当たり前だが量的緩和は縮小しなければならない。そうなると、毎年純増80兆円の量的緩和は達成不可能になる。

嵌らないオーバーシュート型コミットメント

量的緩和のコミットメントと、イールドカーブ・コントロールは両立することができないのだ。それにも関わらず、金融政策決定会合では年間純増80兆円の量的緩和政策は維持しつつ、その上で超短期金利を操作するという目標が決定された。矛盾した目標について、突っ込まれるのが怖いのか、日銀は唐突に『オーバーシュート型コミットメント」という用語を使い始める。

日本銀行はこれまでの”安定的に2%”というインフレ目標を”安定的に2%超”に変調するとのことである。”超”が付いた点が『オーバーシュート・コミットメント』という話なのだが、バカバカしい限りだ。インフレ目標が2%だろうが2%超だろうが、日本国民はもはや日銀の金融政策に信頼を置いていない。そもそも、実質賃金が下落し、国民が貧困化している状況で「期待インフレ率を高めれば、実質金利が下がり、消費・投資が増え、デフレ脱却できる」などという、「風が吹けば桶屋が儲かる」理論が通用するはずがなかったのだ。

日本国のデフレが続いているのは、消費や投資という需要が不足しているためだ。デフレとは貨幣現象とやらではなく、総需要の不足である。安倍政権が消費税増税をはじめとする緊縮財政を強行し、需要を縮小させておきながら、日銀がいかなる金融政策をとったところで物価が上昇するはずがない。

日本国民の特性によるデフレ、脱却の鍵はどこにあるのか?

日本銀行は、インフレ率が上昇しない理由について、「わが国ではもともと適合的な期待形成の要素が強い」と説明している。適合的な期待形成とは、過去及び現在の平均値から将来を予想するという期待仮説である。すなわち、日本国民は過去や現在のインフレ率から、期待インフレ率を決める傾向が強いという話なのだ。過去及び現在がデフレである以上、日本国民は「今後もデフレである」と予想し、期待インフレ率が上がらないというわけだ。

ならば、期待インフレ率を引き上げ、実質金利を引き下げ、消費・投資を増やすという過去三年半のリフレの社会実験は何だったのだろうか。岩田規久男教授らが提唱した、日本銀行のインフレ目標やコミットメント、量的緩和により期待インフレ率を引き上げるという理論は、端から間違っていたということになる。

いずれにせよ、日本銀行がいかなる金融政策を採用しようとも、政府が財政出動により十分な需要創出を実施しない限り、日本経済がデフレから脱却することはない。そういう意味で、インフレ率が上がらない理由のひとつとして日本銀行が”消費税増税”を上げたという点だけが、今回の”総括”において唯一、評価できる点なのである。

金融政策の限界を認め、政府の財政出動を仰げ

11月1日の政策決定会合後の黒田日銀総裁の会見は、これまでの政策が限界にきたことを認めた敗北宣言だった。金融政策だけではなく、財政政策や構造改革が必要だ、と述べたが、至極当然のことで今更何をいわんや、だ。2年で2%のインフレ目標を掲げ、コミットしたにもかかわらず、実現不可能になったら、人のせいにする。日銀総裁もどこぞの政治家と一緒か。

僕は常々、金融政策だけで経済刺激は不可能と訴えてきた。逆にその副作用の方が大きくなる。異次元の金融緩和などと言って、一時的な株価上昇だけは招いたが、バブル後に「平成の鬼平」などと言われ、金融引き締めで、一気のバブル崩壊を招いた三重野氏と並んで、金融政策を誤った日銀総裁と称されることになるだろう。