投資を躊躇する理由に、「損する可能性があるから」ということを挙げる人は少なくありません。投資にそういったリスクがあることは確かですが、やり方次第でリスクを軽減することができます。現役世代が直面している社会問題と照らし合わせながら、投資による資産形成を考えてみます。

「預金は減らない」という勘違い

銀行の役割は何でしょうか。一つはお金を安全に守ること。もう一つは、お金を殖やしてくれること。銀行は、預けたお金を貸出したり運用したりして、得た利益の一部を金利分として元金に上乗せしてくれます。

しかし、それはもう昔の話。定期預金の金利は、大手銀行で【0.01%】。100万円を10年間預けっぱなしにしたとしても、約800円程度しか利息がつかないという数字です。日銀の「マイナス金利」政策を受け、金利が低下していることが要因となっていて、日銀はさらにマイナス金利の幅を拡大する準備もあるとしています。

マイナス金利

民間の金融機関が日本の中央銀行である日銀に預けている当座預金の金利を、マイナスにすることを意味している。預けているだけで金利を取られてしまう状態。”異次元緩和”と呼ばれる日銀による量的・質的金融緩和をさらに拡大するため、2016年1月から日本にも導入。

個人の預金金利は、現状ではマイナスになっていませんが、銀行が今後の収益を考えた際に、ATMの引き出し手数料の引き上げや口座管理に伴う手数料の徴収など、利用者のコスト負担が増える可能性もなくはありません。

では、お金を安全に守ってくれるという点については問題ないでしょうか? 日銀は、消費者物価上昇率2%の目標を掲げてさまざまな金融政策を進めています。物価が上がると貨幣価値が下がるので、かつて買えたものが同じ金額では買えなくなります。要するに、お金を銀行に預けているだけでは、そのうちお金が”目減り”するのです。

今の世の中、預金しているだけでは【お金は殖えない】し、逆に【減る可能性がある】のです。

黙っていても親と同じ生活はできない

1980年代~90年代初頭に資産運用していた世代、30代サラリーマンの親世代は、定期預金の金利が5~10%なんて時代を経験しています。複利で預けておくと10年で資産が倍になるような高利回りで運用できるなんて夢のよう。しかし、今の現役世代は状況が異なります。

さらに、社会保障費の増大を考えると、1999年をピークに下落に転じた公的年金(老齢年金)の平均支給額 はさらに下がり続けるでしょうし、受給開始年齢の引き上げも現実味を帯びてきました。自分が将来、老後を迎えたとき、いま親がもらっている額と同じくらいの年金をもらえると思ってはいけないのです。

また、海外と比べて日本の公的年金の所得代替率は低いと言わざるをえません。年金制度の比較では、日本は27カ国中26位(マーサー「グローバル年金指数ランキング」2016年度) です。

このような背景のなかで、金融資産が超低金利の”預金”に集中することは、国民の将来の生活水準が低下する要因にもなりかねません。では、どうやって資産形成すべきか。

預金が今の時代の資産形成に向かないなか、「損する可能性がある」と避けられがちな「投資」は大きな可能性を秘めています。ここでは投資の”損するリスク”はいったん置いておいて、”殖える理由”に注目してみましょう。

“損するリスク”より”殖える理由”を考える

リスクを多分に含む投資を指して、「投機」と呼ばれることがあります。株式などの金融商品の短期的な売買によって利益を得ることを目的とした行為です。

それに対して「投資」は、企業(株式)や国(国債)に”出資”することを意味します。株式を通して出資された企業は利益を生み出すために事業を行い、利益は配当という形で出資者に還元、企業が成長することで株価も上昇します。

一方、国債は国が発行する債券です。国債を購入したお金は、一定期間がたつと利息が上乗せされて戻ってきます。その根底には、企業や国を”支援する”という気持ちがあります。

そのような「国際投資」が資産形成に向いているのです。その理由は”世界は成長する”から。次で詳しく説明します。

【国際投資】が資産形成に向いている理由

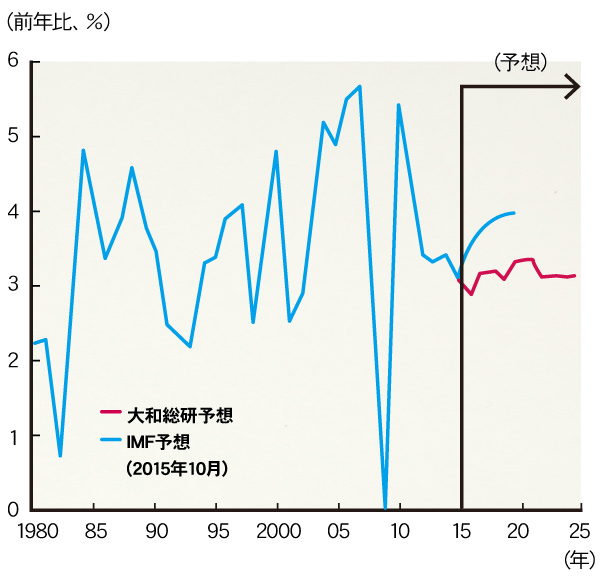

金融系シンクタンクである大和総研(日本経済中期予測改訂版、2016年6月)によると、世界経済の今後10年間(2016~2025)の平均成長率は3.2%と予測されています。どういった国々の影響が強そうでしょうか。

▼世界経済の見通し

(注)購買力平価ベース、(出所)IMF”World Economic Outlook”から大和総研作成

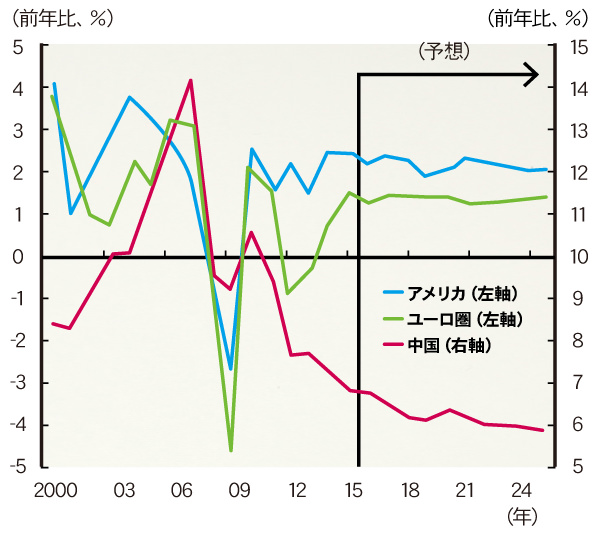

▼米欧中の姿

(注)予想は大和総研、(出所)BEA(米商務省経済分析局)、Eurostat、中国国家統計局資料から大和総研作成

一つはアメリカ。だいたい前年比2%台の推移ですが、1年ぶりに政策金利を0.25%引き上げ、2017年には3回の利上げを見込むアメリカ経済は、世界経済の中でも”勝ち組”を維持するとみられています。

トランプ大統領が誕生し、共和党が大勝したことで議会のねじれも解消、経済政策を推し進めやすい状況にあります。それらによって、リーマン・ショックをきっかけとした”超金融緩和状態”からの脱却に向けて進んでいくでしょう。

ユーロ圏はどうでしょうか。まだ表面化していませんが、2016年のブレグジットや中東・北アフリカからの移民問題は、今後の経済面にも多大な影響を及ぼします。大量の移民流入はEU内の対立を生む一方、労働力へと転換できれば、経済成長も期待できます。しかし、それには時間とコストがかかるため、大和総研は10年で1.4%程度の成長を見込むにとどまっています。

また、ここ最近の金融市場を激しく動かしているのが新興国です。特に10年以上の高成長期後、ここ数年は成長が鈍化している中国の2015年の経済成長率は6.9%にまで落ち込みました。経済の激しい冷え込み国際的にも影響が大きくなりますが、中国政府が金融緩和や減税などの財政政策を実施する期待もあって、景気鈍化するにしても緩やかなものになると見られています。

そして日本。世界経済における日本の立ち位置はとても微妙です。日本の今後10年の実質経済成長率は、年平均0.9%になるとみられています。世界に比べて高いとは言えません。日本経済は海外経済の変化に弱く、世界経済の成長が大幅に減速した場合は日本もマイナス成長に転じ、景気後退する可能性もあるようです。

FRB(連邦準備制度理事会)が想定する最悪パターンによると、欧米が景気後退すると、2017年には日本は7.3%のマイナス成長となり、リーマン・ショック(09年)を上回るという予測もあります。

成長しようとする世界に投資する

どうでしょうか。今後10年の世界経済は決して楽観視はできなさそうです。むしろ、これまでと比べると勢いはあまりないと言えるかもしれません。

しかし、改めて考えてほしいのは、”それでも少しずつ成長している”ということです。日本を含む世界の国々は、前年より成長することを目指しています。人間が生きている限り、そのベクトルが変わることはないでしょう。【国際投資】をするに当たって大事なのは、成長を牽引するのはどこの国、どの業界なのかを知ることです。

先に少し説明しましたが、生半可な知識では変化の激しい世界経済やマーケットに太刀打ちできません。そこで「放置系マネー術」という本企画のポリシーに立ち返り、”専門家に頼る”ことを思い出してください。証券会社や投資信託運用会社の専門家たちは、毎日、世界経済とにらめっこしている人たち。喜んで有益な【国際投資】の方法を考えてくれるはずです。