2014年の主要イベントとして国内では4月からの消費増税。政府は13年度補正予算で景気腰折れ回避を狙う。日銀は異次元緩和1周年の14年4月頃に追加緩和を行う可能性があろう。FRB(連邦準備銀行)は14年1~3月のどこかで量的緩和第三弾(QE3)の資産買入規模縮小に動く可能性が高い。日米の金融政策の方向性から推察すると、ドル高・円安となろう。これは日本株高や企業収益の拡大を誘発するとみられ、脱デフレを支援するだろう。日本復興相場は第一幕が12年11月~13年5月、第二幕は13年11月にスタートした可能性が高いとみる。14年の為替前提が100円/ドルとすると、14年3月末のTOPIXが1,360(日経平均株価16,930円)、12月末が同1,490(同18,550円)と予想する。

2014年の主要イベント、国内は消費増税に注目

2014年の主要イベントとして国内では4月からの消費増税がある。これを巡って、企業や家計、そして、政府・日銀の経済・財政政策や金融政策などが動いていく。1月に通常国会が召集される。政府・与党は冒頭で13年度補正予算案(経済対策の約5.5兆円を中心に総額約7兆円)の成立を目指す。4月1日から消費税率が5%→8%に引き上げられるが、経済の落ち込みを抑え、14年後半に回復軌道に戻すのが狙いである。

13年9月以降、「経済の好循環(企業収益の改善・拡大→設備投資の拡大→賃金の増加→消費の拡大→企業収益の拡大……)」の実現に向けて、政労使会議が開催されてきた。消費者物価指数は徐々に上昇しはじめており、14年4月からの消費税率引き上げによってCPI(消費者物価指数)は概ね2%程度上昇することになる。それに対して賃金が上昇しないと、国民の不満が高まり、内閣支持率の低下につながるだろう。政府は、14年4月以降、賃金を前年比2%以上引き上げたいと考えているようである。2~3月の春闘(春季労働交渉)では、賃上げに関して労使妥結が図られそうである。4月以降、1~2%の賃金上昇が実現する方向とみられる。

日銀の追加緩和策、15年以降の異次元緩和約束か

日銀の金融政策は、13年4月に黒田日銀が異次元緩和に踏み切り、2%の物価目標を2年程度で達成するためにマネタリーベースを2年間で2倍に拡大するなど、極めて大胆な量的緩和策(異次元緩和策)が打ち出され、政策大転換が行われた。そうした効果が発現する形で、「経済の好循環」が動き出そうとしているが、デフレを脱却し、消費者物価上昇率を15年度以降、安定的に2%軌道で維持するのは概ね4%程度の賃金上昇が不可欠であり、安倍政権と黒田日銀にとって決して生易しくはない。

日銀がどう行動するのか、次の一手に注目が集まっている。黒田日銀総裁は13年4月の異次元緩和の際に「戦力の逐次投入はしない」と宣言したが、14年4月は1周年となり、加えて、消費増税(政府が財政規律強化に向けて努力)に対して、景気腰折れリスクの排除や、デフレ脱却と経済再生の確度を高めるために、何らかの行動をとる可能性があろう。4月に行わない場合、「消費増税の影響を見極めてから」ということであれば、14年7月頃に決断するとみられる。

日銀は2014年末にかけてマネタリーベースを12年末比で2倍に拡大することを宣言しているが、追加緩和策としてこの方針を15年以降も継続することを約束(明示)することが市場の期待を動かすのではなかろうか。FRB(連邦準備銀行)は14年1~3月のどこかで量的緩和第三弾(QE3)の資産買入規模縮小に動く可能性が高いとみられ、日米の金融政策の方向性から推察すると、ドル高・円安の公算が大きくなろう。これは日本株高や企業収益の拡大を誘発するとみられ、脱デフレと経済再生を支援するだろう。

14年相場はN字型波形、日本経済は強固な経済拡大へ

アベノミクスが牽引する日本復興相場は第一幕が12年11月~13年5月、第二幕は6ヵ月間の三角もちあいを上放れ、13年11月にスタートした可能性が高いとみる。日銀の追加緩和がいつ行われるのかがカギとみるが、ベースシナリオとして14年4月とすれば5月頃まで上昇基調が継続、その後、消費増税の影響や、13年度業績の大幅上方着地に対して14年度業績の保守的予想が嫌気される可能性があり、これらを見極めながら、14年秋以降、再び上昇に向かうとの見方である。14年相場としてN字型波形をイメージする。

日本復興相場の大きな牽引役は円安と、日本経済の期待成長率の引き上げにあり、日本企業の収益拡大が基本になっているとみられる。株式需給面(マネーフロー)では、円安期待と日本株高の思惑の下で、海外投資家(特にマクロヘッジファンド)が再び動き出した点が大きいとみられる。

国内経済面では14年4月の消費増税をうまく乗り越えれば、日本経済は中期(設備投資)や長期(建設投資)のビジネスサイクルの拡張局面と重なり、強固な経済拡大に移行する可能性が高い。その際、大きな恩恵を享受するのが建設や不動産、建設関連素材(セメント、鉄鋼など)、金融、情報サービスなどとみられる。

14年3月末16,900円、12月末18,500円を予想

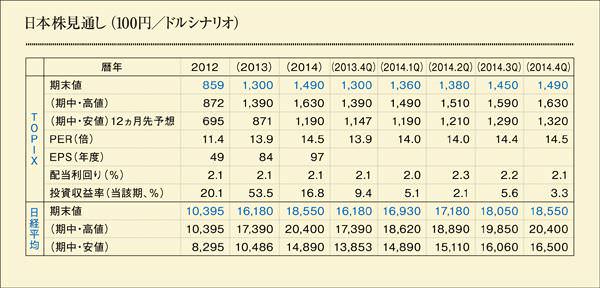

日本株見通しでは、14年の為替前提が100円/ドルとすると、14年3月末のTOPIXが1,360(日経平均株価16,930円)、6月末が同1,380(同17,180円)、12月末が同1,490(同18,550円)と予想する。

日本株にとってのリスクは、安倍政権の支持率低下(アベノミクスの否定)などのほか、日中関係悪化、中国経済の失速、円高を呼び込む突発的な危機などが挙げられよう。ただし、引き続き安倍首相と黒田日銀は、それ以前に比べて日本の政治(経済政策)や金融政策が劇的に改善しており、日本株を取り巻く投資環境は国内面で安定性を増す方向とみる。