上場企業における健全な情報開示と、合理的な意思決定を促すことを目的としたコーポレートガバナンスが議論されるようになって久しいが、近くは東芝の不正会計など、一向に企業不正は無くならない。仕組みは整えているはずなのに、何が原因だろうか。企業内で機能するガバナンスの在り方と、そこに対する株主のかかわり方を考える。

社外役員が止められなかった企業不正

一般的に上場企業は、健全で機能的な運営の下で企業価値を高め、株主価値の向上に努めなければならない。それを実現するための「企業統治」を意味するコーポレートガバナンスは、国際的な機運の高まりで2000年頃から日本にも浸透し、2015年6月には国の指導で東京証券取引所がコーポレートガバナンス・コード を制定、上場企業を中心にその在り方が議論、運用されてきた。

しかし、粉飾会計、不正会計など企業の不正は後を絶たない。

特に東芝 のインパクトが業界に与えた影響はすごかった。第三社委員会 では、「経営トップを含めた組織的な関与」が原因だと報告されている。経営陣がある意味で暴走したわけで、そのとき社外役員は誰も止められなかったのだ。

米原子力大手ウェスチングハウスを買収する際のデューデリのプロセスは正しかったのか、リスクは全部洗い出したのかといったことが、それまでの東芝が構築していた仕組みではガバナンスがワークしなかったということだ。

東芝は指名委員会等設置会社。三菱ケミカルホールディングス社長の小林喜光さんや、議長を務める資生堂元社長の前田新造さん(いずれも指名委員会・報酬委員会)らがいる。

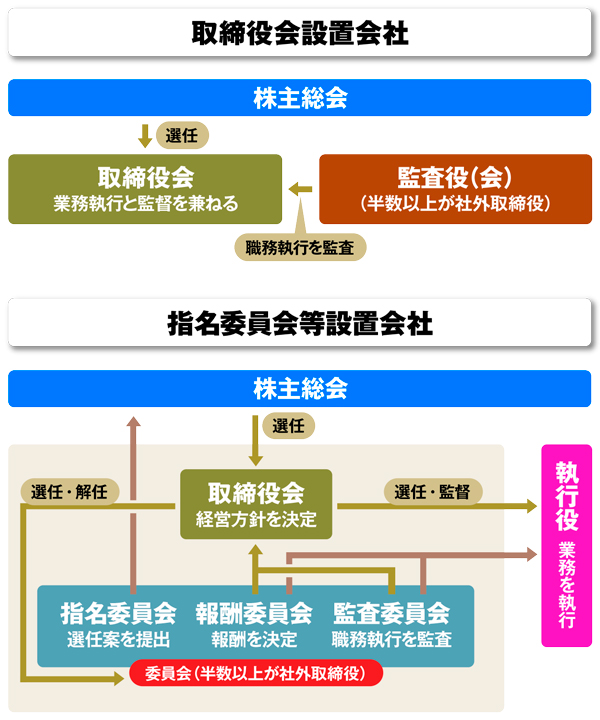

指名委員会等設置会社

指名委員会、監査委員会及び報酬委員会を置く株式会社のことをいう。コーポレートガバナンスを強化するために、取締役を監督する委員会が設けられ、経営方針の決定と執行役を監督する取締役会と、業務を執行する執行役が分離されているのが特徴。

取締役会の中に社外取締役が過半数を占める委員会を設置。各委員は3人以上の取締役で構成され、従来の監査に加え、取締役の選任案や報酬を決定。委員会は株主利益の擁護する見地に立って取締役を監督する。また、執行権限は取締役会外の執行役に委譲し、取締役会はそれを監督する。

仕組みがあればガバナンスが機能するわけではない

一般的な取締役会で運営している会社と比べて、指名委員会等設置会社というとコーポレートガバナンスが機能しているように思えるが、実際にはそんなことはない。

指名委員会等設置会社の各位委員会の委員を任命するのは会社側のCEOかCOO。となると、自分の経営に文句を言いそうな人は選ばない。

一方、従来の取締役会設置会社であれば、銀行や次期○○候補の有力者、他派閥などがいろいろ言ってくる。社長が独断で決めることはなかなかできなくなるが、しかしある意味、それが暴走しないためのけん制力になる面もある。

例えば、ある会社の社長がいて、社長シンパの常務がいたとする。一方で路線の異なる専務がいるが、彼は実力者のため取締役から外すわけにはいかない。取締役会がそういう構成になっていたら、社長がおかしなことを提案した場合、専務がクーデターを起こすかもしれないという抑止力が働くというわけだ。

指名委員会等設置会社の抑止力は何だろうか。多くは社外取締役が担うことになるが、もし会社側に異論があった場合は相当戦わなければならず、会社側を止めるのは至難の業。東芝は現に止められなかった。東芝の委員会の面々は、おそらく原子力ビジネスをわかっていなかったのだろう。

指名委員会等設置会社を否定する気はまったくないが、仕立て方によってどちらにも転ぶということはある。仕組みを用意すれば、すなわち高いコーポレートガバナンスを導くわけではないのだ。

委員会、社外取締役中心の取締役会だからといって必ずしもコーポレートガバナンスが効くわけでない、と。一概には言えないが、運用の仕方によって変わるということは、確かにそう思う。フジテレビのように日枝久氏をずっと経営トップにおき、クーデターを起こさない連中もいるわけで。

強権的になる経営者を止める難しさ

役員の責任は重大であるから、会社側が言っていることに「うんうん」と言っている方が楽に違いない。しかし、それでは永遠にコーポレートガバナンスは是正されない。オリンパスの粉飾決算がいい例だ。

»<粉飾決算・不正会計・不正取引>ライブドア/オリンパス/東芝~『間違える企業』列伝

オリンパスの菊川剛社長は、バブル時代に作った巨額損失を隠し続ける一方、売上1兆円を達成。絶大な権力を手に入れ、次第に誰も口を挟めなくなっていく。

2011年、会長になった菊川氏に代わりマイケル・ウッドフォード氏が社長に就任すると、過去の企業買収に問題があることに気づいたウッドフォード氏は、菊川会長と森久志副社長の責任を追及。結果、社長を解任されてしまう。

仕組みを運用するのは人間。そんな簡単にコーポレートガバナンスは機能しないのだ。

一方、コーポレートガバナンスの仕組みがワークしたかという意味では、セブン&アイ・ホールディングスの例がある。同社では現執行陣が出してきた社長交代人事に対して、取締役会では社外取締役を中心に異議を唱え、無記名による取締役会決議で後者が勝った。

決定の是非がどうだというよりも、そういうことが機能することがコーポレートガバナンスだ。もし、このケースの決定が将来的に不利益を招いたとしたら、社外取締役側が責任を問われればいい。

セブン&アイ・ホールディングスの場合はギリギリのところでガバナンスが機能したと思う。イトーヨーカ堂の創業者でセブン&アイ名誉会長の伊藤雅俊氏が、一橋大学特任教授の伊藤邦雄氏を説得したようだけど。

株主提案の社外取締役は何ができるか

2年前から村上ファンドと関連のある投資ファンド・レノとプロキシーファイトを繰り広げた電子部品商社の黒田電気は、今年6月の株主総会で、株主提案による社会取締役を1人、抱えることになった。会社側が反対した株主提案によるマイノリティーの社外取締役選出は国内初だと言われている。

»株主提案通過で旧村上ファンド勢に軍配 黒田電気の新任社外役員の選任に思うある懸念

取締役会の構成は会社側6に社外1。黒田電気 も指名委員会等設置会社なので、株主利益は委員会と社外取締役によって追求される仕組みになってはいるが、これでガバナンスは機能するだろうか。

会社側が結託していたら、株主を背負う社外取締役の意見がすべて否決されることもあり得る。「アクティビスト(物言う株主)」とは言うが、もし株主が経営についておかしいと思ったとして、実際にそれを経営陣に届けることはできるのだろうか。

このケースの場合、社外取締役は会社法においても他者に助けを求めることはできない。例えば、ある事案について社外取締役と会社側の意見が食い違ったとしよう。その際、取締役会でほかに相談できる人がいない社外取締役は外部に意見を求めたいが、守秘義務があるため、肝心の情報を伝えることができない。また、その後辞任したとしても、情報を他者に漏らすことは背任になってしまうため許されない。

取締役は守秘義務と善管注意義務を負っているが、その対象が違法なものでないのなら、例え株主価値を毀損すると確信していたとしても、社外外取締役にできることはほとんどないのだ。

株主提案の社外取締役に選出されたのは、安延申氏。株主推薦で取締役になった以上は、当然、株主に対して責任を背負う。取締役会や、会社の執行部門に対してアプローチを続けていく必要があるが、安延氏が就任後2週間ほどたって話を聞いたときは、まだ、社長にすら会えていないと言っていた。

仮に安延氏の言い分が一切通らなければ、何も変わらないことになる。その場合、安延氏に残された選択肢は、「何もできなかった社外取締役」と言われるか、華々しく辞職するしかない。もっとも社内の秘密は外部にしゃべれないだろうし、いずれにせよ不自由だ。メディアとしては、経営者に激しく迫って、真実を明らかにする必要もあろう。

コーポレートガバナンスが機能しているか、改善されているかは外から見てもわからない。それだけに社内の力学で決着をつけることは往々にして起きてしまうのだろう。ただ、間違った運用の末路には、破綻を招く可能性があることも心にとどめておく必要がある。

経営者が”隠し事”をするときの多くは保身に走ったときがほとんどだろう。株価は下落するかもしれないが、株主に対してボロボロの決算書を公表し、辞任することができれば”隠し事”をする必要はないはずだ。

そこで、株主と企業のかかわり方はどうあるべきか。すべてのステークホルダーが、今、それを考える必要に迫られている。

多かれ少なかれ、企業にも言いたくないことはある。しかし、会社の経営に影響が出るほど規模が大きくなってしまうまで隠しておくことは絶対にやってはいけない。

オリンパスも東芝も、最初から悪意があったとは思えない。「どうしても」が重なって取り返しのつかないところに行きついてしまったのだろう。損失を計上するのは勇気がいるだろうが、これが一番難しいところで、最も経営者としての手腕が問われるところだ。